BRP PUBLIE SES RÉSULTATS DU TROISIÈME TRIMESTRE DE L’ANNÉE FINANCIÈRE 2016

| BRP PUBLIE SES RÉSULTATS DU TROISIÈME TRIMESTRE DE L’ANNÉE FINANCIÈRE 2016 |

|

Faits saillants :

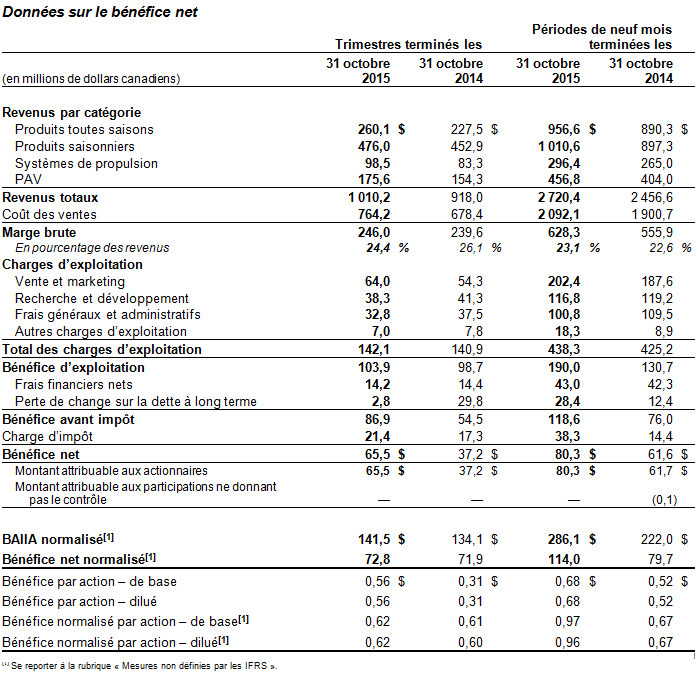

Valcourt (Québec), le 11 décembre 2015 – BRP Inc. (TSX:DOO) a publié aujourd'hui ses résultats financiers pour le trimestre et la période de neuf mois terminés le 31 octobre 2015. Notez qu'à moins d'indication contraire, toutes les données sont en dollars canadiens. Les résultats financiers complets sont disponibles au www.sedar.com. « Grâce à notre répartition géographique, à la diversification de nos produits et de nos procédés de fabrication ainsi qu'à notre exécution efficace, nous avons obtenu d'excellents résultats au troisième trimestre, indique José Boisjoli, président et chef de la direction. Le lancement du modèle utilitaire Can-Am Defender ce trimestre, qui a d'ailleurs été encensé tant par les médias que par les concessionnaires, nous a permis d'entrer dans le plus important segment de l'industrie des véhicules côte à côte. Nos VTT et nos motomarines ont connu une bonne performance, se traduisant en un gain continu de parts de marché. » « Malgré l'instabilité économique régnant dans de nombreuses régions, je suis ravi de constater à quel point nous avons progressé depuis le début de l'année. Nous avons bien exécuté notre plan, et notre réseau continue d'être en plein essor partout dans le monde. Je demeure convaincu que nous atteindrons nos objectifs de l'exercice 2016 », conclut-il. Faits saillants du trimestre et de la période de neuf mois terminés le 31 octobre 2015 Les revenus ont augmenté de 92,2 millions de dollars, ou 10,0 %, pour se chiffrer à 1 010,2 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 918,0 millions de dollars pour la période correspondante terminée le 31 octobre 2014. L'augmentation des revenus découle principalement d'une fluctuation favorable de 75 millions de dollars des taux de change, essentiellement en raison de l'appréciation du dollar américain par rapport au dollar canadien. Les revenus ont augmenté de 263,8 millions de dollars, ou 10,7 %, pour se chiffrer à 2 720,4 millions de dollars pour la période de neuf mois terminée le 31 octobre 2015, comparativement à 2 456,6 millions de dollars pour la période correspondante terminée le 31 octobre 2014. Cette augmentation des revenus est principalement attribuable à la hausse des ventes en gros de produits saisonniers et de PAV. L'augmentation comprend une fluctuation favorable de 156 millions de dollars des taux de change, essentiellement en raison de l'appréciation du dollar américain face au dollar canadien, partiellement contrebalancée par l'appréciation du dollar canadien par rapport à l'euro.

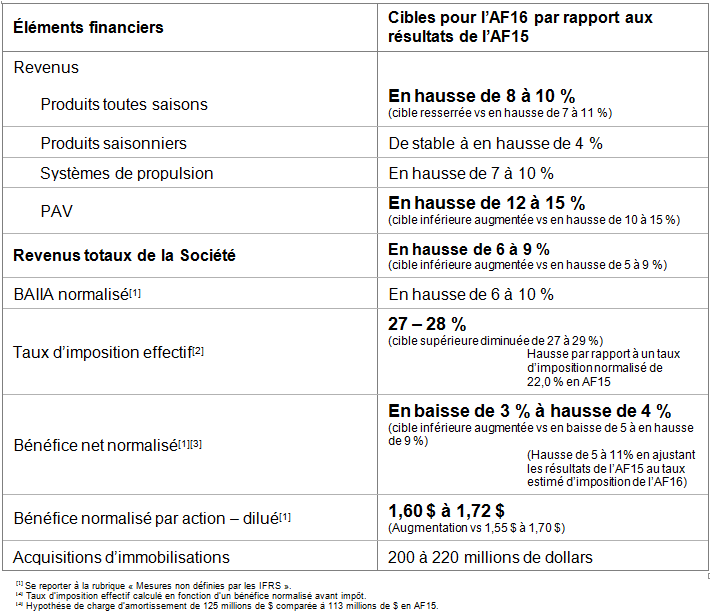

PORTRAIT DU TRIMESTRE PAR CATÉGORIE Produits toutes saisons Les revenus tirés des produits toutes saisons ont augmenté de 32,6 millions de dollars, ou 14,3 %, pour se chiffrer à 260,1 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 227,5 millions de dollars pour la période correspondante terminée le 31 octobre 2014. L'augmentation est attribuable à une composition favorable des ventes de VCC et de VTT et comprend également une fluctuation favorable de 24 millions de dollars des taux de change. Produits saisonniers Les revenus tirés des produits saisonniers ont augmenté de 23,1 millions de dollars, ou 5,1 %, pour se chiffrer à 476,0 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 452,9 millions de dollars pour la période correspondante terminée le 31 octobre 2014. L'augmentation découle principalement d'une fluctuation favorable de 28 millions de dollars des taux de change, partiellement contrebalancée par la baisse des volumes de ventes de motoneiges découlant d'une baisse des livraisons en Russie, en raison du ralentissement économique continu dans ce pays. Systèmes de propulsion Les revenus tirés des systèmes de propulsion ont augmenté de 15,2 millions de dollars, ou 18,2 %, pour se chiffrer à 98,5 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 83,3 millions de dollars pour la période correspondante terminée le 31 octobre 2014. Cette augmentation des revenus est principalement attribuable à une composition favorable des ventes de moteurs hors-bord en raison de l'introduction du moteur Evinrude E-TEC G2 et une fluctuation favorable des taux de change de 9 millions de dollars. PAV (Pièces, accessoires, vêtements et autres services) Les revenus tirés des PAV ont augmenté de 21,3 millions de dollars, ou 13,8 %, pour atteindre 175,6 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 154,3 millions de dollars pour la période correspondante terminée le 31 octobre 2014. Cette augmentation est principalement attribuable à une hausse du volume de ventes de PAV liés aux moteurs hors-bord attribuable à l'introduction du moteur Evinrude E-TEC G2, et une fluctuation favorable des taux de change de 14 millions de dollars. La marge brute a augmenté de 6,4 millions de dollars, ou 2,7 %, pour se chiffrer à 246,0 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 239,6 millions de dollars pour la période correspondante terminée le 31 octobre 2014. Cette augmentation de la marge brute comprend une fluctuation défavorable des taux de change de 5 millions de dollars. Le pourcentage de marge brute a diminué de 170 points de base, pour atteindre 24,4 %, comparativement à 26,1 % pour le trimestre terminé le 31 octobre 2014. La diminution du pourcentage de la marge brute est principalement attribuable à la fluctuation défavorable des taux de change, partiellement contrebalancée par une composition favorable des ventes et, dans une moindre mesure, d'une augmentation générale des prix. Les charges d'exploitation ont augmenté de 1,2 million de dollars, ou 0,9 %, pour atteindre 142,1 millions de dollars pour le trimestre terminé le 31 octobre 2015, comparativement à 140,9 millions de dollars pour le trimestre terminé le 31 octobre 2014. Cette augmentation s'explique principalement par une incidence défavorable des taux de change de 3 millions de dollars. Le bénéfice net normalisé[1]a totalisé 72,8 millions de dollars, soit une augmentation de 0,9 million de dollars, ce qui a donné lieu à un bénéfice dilué par action normalisé[1]de 0,62 $, en hausse de 0,02 $ par action. [1]Se reporter à la rubrique « Mesures non définies par les IFRS ». Perspectives pour l'année financière 2016 Les perspectives de BRP présentées le 11 septembre 2015 ont été révisées comme suit :

Les perspectives ci-dessus ont été établies à l'aide d'un certain nombre d'hypothèses économiques et de marché, y compris des hypothèses concernant la conjoncture économique des pays dans lesquels la Société exerce ses activités, la fluctuation des taux de change, la concurrence et les lois fiscales applicables aux activités de la Société. La Société tient à rappeler que les hypothèses utilisées pour préparer les prévisions pour l'AF16, bien qu'elles étaient raisonnables au moment où elles ont été établies, pourraient s'avérer incorrectes ou inexactes. Les prévisions ci-dessus ne tiennent pas compte non plus de l'incidence que pourraient avoir d'éventuels éléments non récurrents ou exceptionnels ou de nouvelles ententes commerciales importantes, cessions, fusions, acquisitions ou autres regroupements d'entreprises ou transactions susceptibles d'être annoncés ou de se produire après le 10 décembre 2015. L'incidence financière de telles transactions et de tels éléments non récurrents ou exceptionnels peut être complexe et dépend des faits qui se rattachent à chacun d'entre eux. Nous ne pouvons donc décrire l'incidence prévue de façon complète ou la présenter de la manière dont nous présentons les risques connus auxquels sont exposées nos activités. Par conséquent, les résultats réels pourraient différer considérablement de nos attentes énoncées dans le présent communiqué de presse. Les perspectives constituent des énoncés prospectifs au sens des lois sur les valeurs mobilières applicables et doivent être lues parallèlement à la rubrique Mise en garde concernant les énoncés prospectifs. Conférence téléphonique et webdiffusion À 9 h aujourd'hui même (HNE), BRP Inc. tiendra une conférence téléphonique et une webdiffusion pour traiter de ses résultats du troisième trimestre de l'exercice financier 2016. La conférence sera animée par José Boisjoli, président et chef de la direction, et par Sébastien Martel, chef de la direction financière. Une présentation et le lien vers la webdiffusion seront affichés sur la page Investisseurs, sous l'onglet Calendrier des événements. Pour écouter la version intégrale en anglais de la conférence téléphonique (événement 4228032), composez le 514-861-1681 ou le 800-766-6630 (sans frais en Amérique du Nord). Pour écouter la conférence en français seulement (événement 4228034), composez le 514‑392-1478 ou le 866-225-0198 (sans frais en Amérique du Nord). Cliquez pour les numéros d'accès international. La rediffusion de la webdiffusion sera mise en ligne deux heures après l'événement pour 30 jours. Pour écouter une reprise instantanée de la conférence téléphonique, composez le 514‑861‑2272 ou 1-800-408-3053. Pour la version intégrale en anglais, composez le mot de passe 8754491. Pour la traduction française, composez 1224679. À propos de BRP Ski-Doo, Lynx, Sea-Doo, Evinrude, Rotax, Can-Am, Spyder, E-TEC, G2 et le logo BRP sont des marques de commerce de Bombardier Produits Récréatifs inc. ou de ses sociétés affiliées. Toutes les autres marques de commerce appartiennent à leurs propriétaires respectifs. -30- Pour les médias : Pour les investisseurs : MISE EN GARDE CONCERNANT LES ÉNONCÉS PROSPECTIFS PRINCIPALES HYPOTHÈSES Les perspectives financières pour l'AF16 ont été établies à l'aide d'un certain nombre d'hypothèses économiques et de marché, y compris des hypothèses concernant la conjoncture économique des pays dans lesquels la Société exerce ses activités, la concurrence, les lois fiscales applicables aux activités de la Société et les fluctuations des taux de change. En outre, de nombreux facteurs pourraient faire en sorte que les résultats, le degré d'activité, les réalisations ou le rendement réels de la Société ou les événements ou faits nouveaux à venir diffèrent considérablement de ceux exprimés ou sous-entendus par les énoncés prospectifs, notamment les facteurs suivants : l'incidence de conditions économiques défavorables sur les dépenses à la consommation; le fléchissement de l'acceptation sociale des produits de la Société; la fluctuation des taux de change; les niveaux d'endettement élevés; l'indisponibilité de capitaux supplémentaires; les conditions météorologiques défavorables; les fluctuations saisonnières des ventes; l'incapacité de la Société à se conformer aux lois qui portent sur la sécurité des produits, la santé, l'environnement et la pollution par le bruit; la dépendance envers des concessionnaires, des distributeurs, des fournisseurs, des sources de financement et d'autres partenaires stratégiques qui peuvent craindre certaines conditions économiques; l'importance des frais fixes; l'incapacité de concessionnaires et de distributeurs à obtenir un accès convenable à du capital; la survenance de difficultés d'approvisionnement, la résiliation ou l'interruption d'ententes d'approvisionnement ou encore l'augmentation du coût des matériaux; les clauses restrictives contenues dans les accords de financement et autres contrats importants conclus par la Société; la concurrence que subissent les gammes de produits de la Société; la perte des services de hauts dirigeants ou d'employés qui possèdent une connaissance du marché et des compétences techniques spécialisées; l'incapacité à maintenir et à améliorer la réputation et les marques; l'issue défavorable à la Société d'une réclamation importante liée à la responsabilité du fait des produits; les réclamations liées à la garantie des produits ou les rappels de produits qui donnent lieu à des réparations ou à des remplacements importants de produits; la dépendance envers un réseau de concessionnaires et de distributeurs indépendants pour s'occuper de la distribution au détail des produits; la dépendance envers les relations avec les clients pour la vente d'équipement d'origine; une mauvaise gestion des stocks; les risques liés aux activités internationales; l'incapacité à améliorer les produits existants ou à créer et à commercialiser de nouveaux produits; la protection des droits de propriété intellectuelle; la défaillance de systèmes de technologie de l'information; la baisse du prix d'anciennes versions de produits vendus sur le marché d'occasion et l'offre excédentaire des concurrents; l'incapacité de mettre fructueusement en œuvre la stratégie de fabrication; la modification des lois fiscales ou l'existence d'obligations fiscales imprévues; l'augmentation des coûts du carburant; la détérioration des relations entretenues avec les employés; le passif des régimes de retraite; les catastrophes naturelles; la non-souscription d'une assurance convenable; les dépenses liées aux sociétés ouvertes; l'exercice des activités par l'intermédiaire de filiales et l'influence importante de nos actionnaires principaux détenant des actions à droit de vote multiple. BRP n'a pas l'intention et décline toute obligation de mettre à jour ou de réviser les énoncés prospectifs pour tenir compte d'événements futurs ou de changements de situations ou de prévisions, sauf si elle y est tenue par les lois canadiennes sur les valeurs mobilières applicables. Si BRP décidait de mettre à jour un énoncé prospectif, il ne faudrait pas en conclure qu'elle fera d'autres mises à jour relatives à cet énoncé, à des questions connexes ou à tout autre énoncé de nature prospective. MESURES NON DÉFINIES PAR LES IFRS Le BAIIA normalisé s'entend du bénéfice net avant les frais financiers, les produits financiers, la charge (l'économie) d'impôt, la charge d'amortissement et les éléments normalisés. Le bénéfice net normalisé s'entend du bénéfice net avant les éléments normalisés ajustés pour tenir compte de l'incidence fiscale sur ces éléments. La charge d'impôt normalisée s'entend de la charge d'impôt ajustée pour tenir compte de l'incidence fiscale sur les éléments normalisés. Le bénéfice normalisé par action – de base et le bénéfice normalisé par action – dilué sont respectivement calculés en divisant le bénéfice net normalisé par le nombre moyen pondéré d'actions – de base et le nombre moyen pondéré d'actions – dilué. La Société invite le lecteur à se reporter à la rubrique « Principales données financières consolidées » du présent rapport de gestion pour connaître les rapprochements entre le BAIIA normalisé et le bénéfice net normalisé présentés par la Société et les mesures définies par les IFRS les plus comparables. Pour une image haute résolution, veuillez consulter notre librairie médiatique à l'aide des renseignements de connexion ci-bas : |